مصاحبه با توماس پیکتی

برگردان: رضا جاسکی

کتاب جدید شما، سرمایه در قرن بیست ویکم،ترکیب نتایج یک برنامه تحقیقاتی عمیق و تحسین برانگیز، با استفاده از مقایسه و قیاس، طی مدتی طولانی می باشد١. نتایج توزیع ثروت برای کشورهای مختلف بطور قابل ملاحظه ای یکنواخت هستند؛ آنها نمایانگر چالشی هم برای نظریه «همگرایی» است و هم این درک که سطح نابرابری در طول زمان کاهش می یابد. شما چگونه فقدان نسبی ویژگیهای ملی را توضیح میدهید–و تا چه اندازه این نتایج بلند مدت در خدمت پیشبینی آینده می باشد؟

سرمایه در قرن بیست و یکم، یک چارچوب تفسیر کلی برای دادههایی که توسط یک تیم کامل جمعآوری شده است، را تشریح میکند. این با کتاب من در سال ۲۰۰۱ در مورد درامدهای بالا در فرانسه تفاوت بسیار دارد؛ در این کتاب، بجای یک کشور، دو دوجین از کشورها بررسی میشود، و یک فاصله زمانی در کشورهای مختلف را مد نظر داشته و ثروت را از نظر دارایی و درآمد در نظر میگیرد.٢نکته مهم در مورد داراییها این است که دادههای موجود به ما این اجازه را میدهد که چشم انداز طولانیتری از نابرابری ثروت داشته باشیم؛در اکثر کشورهای غربی، مالیات بر درآمد در اوایل قرن بیستم مرسوم شد. بنا بر همین اصل، ما نمیتوانیم انقدر به عقب بازگردیم تا بتوانیم دو جنگ جهانی را در یک چشم انداز مناسب قرار دهیم. تغییر تمرکز از درآمد به دارایی، بشمول ثروت میراثی، به ما این اجازه را میدهد تا مدل تحقیقی را تغییر دهیم و به چارچوب زمانی عمق بیشتری داده و تا انقلاب صنعتی به عقب بازگردیم و پویایی و دینامیک موثر، در قرن نوزدهم را مطالعه کنیم. این گسترش حوزه فعالیت بدون کمک همکارانم غیرممکن می بود.

در مورد شباهتهای بین کشورها، اینها بایستی از درون دادهها بیرون کشیده شود و در تجزیه و تحلیل اثبات گردد. من تلاش کردهام که این کار را، بدون از نظر دور داشتن تاریخ ملی دارایی انجام دهم. مثلا، نقشی که تجارت برده در ایالات متحده داشت، مدل راین لند در المان، یا مقیاس بدهی های ملی انگلیس در قرن نوزده، که ثروت خصوصی را با ایجاد اوراق قرضه مالی مضاف بر اوراق قرضه املاک موجود، بلعید. وضعیت در فرانسه متفاوت بود، چرا که بدهی های ملی چند بار حل و فصل شد و ملی کردن نقش اصلی را بازی کرد. بنابراین، هر کشوری ویژگیهای خود و تاریخ فرهنگی خود را دارد. پاسخ ملی به نابرابری نیز وابسته به این است که، هر کشور خود را در رابطه با کشورهای دیگر چگونه درک می کند. به عنوان مثال، در ایالات متحده، اغلب نابرابریهای داخلی، در مقابله با اروپا توجیه میشوند. یا اروپا به مثابه سرزمین امتیازها انگاشته میشد–که این منجر به تحمیل مالیات های اجحاف آمیز در اوایل قرن بیستم گردید تا از شباهت به اروپای قدیم، که بسیار نابرابر ارزیابی می شد، اجتناب گردد. و یا بر عکس، آنها سیستم جمعی و مساوات طلبانه اروپا را محکوم کرده اند، چنانکه در دهه های اخیر مرسوم است. هر کشور، مدل خود را به مثابه مدلی ذاتاً عادلانه تر درک میکند.

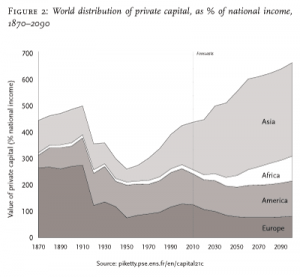

تأکید من بر برخی از قوانین عمومی، از جمله رابطه بین نرخ رشد و بازدهی سرمایه، دلالت بر اعتقاد به هیچگونه جبر اقتصادی نیست–بلکه عکس آن است. هر چند که شباهتها را نمیتوان نادیده گرفت. در قرن بیستم، کشورهای اروپایی، تجربه دو جنگ را تقسیم کردند. پویایی نابرابری بطور مشابهی در همه آنها تکامل یافت: نابرابریها، بسرعت در طی دوران بزم خوشی و زیباجویی [belle epoque] با تمرکز باورنکردنی ثروت، گسترش یافت. سپس بتدریج پس از ۱۹۱۴، با توجه به تحولات اجتماعی که سبب اختلاف و جنگ، مبارزه با استعمار و توسعه دولت رفاه گردید، کاهش یافت. اما دوباره بعد از سال ۱۹۸۰ رو به افزایش نهاده است. کشورهای مختلف بدرجات متفاوتی از تخریب مادی در سالهای ۱۹۱۸–۱۹۱۴ و ۱۹۴۵–۱۹۳۹ رنج بردند، اما در نهایت، شوک های سیاسی و بار هزینههای جنگ، اثرات مشابهی بر اقتصاد آنها گذاشت. به عنوان مثال، این حقیقت داشت که انگلستان کمتر از فرانسه و آلمان از تخریبات جنگ رنج برد، اما با این وجود، از جنگ، با کاهش بسیار زیاد ثروت خصوصی بیرون امد. در طی سی سال با شکوه [trente glorieuses – سالهای طلایی بین ۱۹۷۵–۱۹۴۵] ، کاهش سطح ثروت خصوصی، منجر به این توهم گردید که ما وارد فاز جدیدی از سرمایه داری گردیده ایم–نوعی از سرمایه داری بدون سرمایه، و یا حداقل بدون سرمایه داران. اما سرمایه داری به شکل ساختاری کنار گذاشته نشده بود؛ در عوض این یک مرحله گذار در راه بازسازی بود. دوباره، ثروت البته بتدریج بازسازی شد. فقط امروز، در اوایل قرن بیست ویکم است که ما میتوانیم همان سطح ثروت [خصوصی] که در سالهای منتهی به جنگ اول جهانی وجود داشت، را بیابیم: در حدود شش برابر درآمد سالانه ملی، در مقابل، در سالهای ۱۹۵۰ ، این رقم کمی بیش از دو برابر درآمد ملی بود.

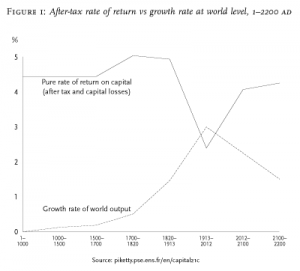

شکل یک: نرخ بازدهی سرمایه پس از کسر مالیات در مقابل نرخ رشد در سطح جهان، در سالهای ۲۲۰۰–۱

تفاوتهای ملی باقی ماند؛ به عنوان مثال، در آلمان میزان ارزشگذاری سرمایه در آلمان کمتر از فرانسه بوده است، چرا که از جمله، در مدل راین– لند، مالکیت کسب و کاربین سهامداران و کارکنان تقسیم شده بود. اما با این وجود، هنوز گرایش های کلی وجود دارد–بویژه این گرایش که نرخ رشد کمتر از بازده سرمایه است، و در نتیجه، یک تمایل برای افزایش نابرابری، و نه کاهش آن وجود دارد. این موضوعی است که برای دوره های طولانی، به استثنای قرن بیستم، صادق است ( نگاه کنید به شکل یک در بالا).

تزهای همگرایی که فرض می کند، با توسعه سرمایه داری، نابرابریها بطور خودکار کاهش می یابد، پایههای نظری و تجربی شکننده ای دارد. این تز تا حدود زیادی بر اساس فرضیه ای که توسط سیمون کوزنتس فرموله شد، بنا گردیده است. او بین سالهای ۱۹۱۰ و ۱۹۴۰، کم شدن اختلاف درآمد در ایالات متحده را مشاهده کرد؛ اقتصاددانان می خواستند به این نتایج خوشبینانه باور کنند و انرا به یک قانون تبدیل کردند. در حقیقت، کاهش نابرابریها تا حد زیادی مدیون جنگهای جهانی بود، اما در کله مردم این را فرو کردند که بر اساس مکانیزمهای عمومی تئوریک، گرایشی به سمت هماهنگی تولید میشود. عامل دیگر نیز در واقع این بود که بررسی تاریخی کمی در باره نابرابری، بخاطر جدایی انضباطی بین علم اقتصاد و علم تاریخ، صورت گرفته است.

هدف من، ایجاد یک دید متعادل از پویایی و دینامیک بازی است. البته، نیروهایی برای همگرایی وجود دارند و قابل توجه ترین آنها انتشار دانش است. در حال حاضر، سطح سرانه تولید در بین کشورهای پیشرفته صنعتی–اروپا، ایالات متحده، ژاپن–خیلی شبیه یکدیگر است؛ متوسط درآمد سرانه در این کشورها در حدود ۳۰۰۰۰ یورو میباشد. با وجود تفاوتهای گسترده در مدلهای اجتماعی ملی و نرخ های الزامی مالیاتی، اختلافات ناچیز هستند. این امکان وجود دارد که پروسه همگرایی ادامه یابد و شامل بعضی از کشورهای نو ظهور را در بر گیرد. اما، اگر ما به پویایی و دینامیک ثروت بنگریم، فشارهای قدرتمندی در جهت واگرایی، هم در درون کشورها و هم در سطح جهانی وجود دارند (نگاه کنید به شکل ۲ در پایین) . در دنیایی با رشد ضعیف، این واقعیت که نرخ بازدهی سرمایه بالاتر از نرخ رشد است، نمایانگر تمایل خودکار به سمت افزایش نابرابریهای به ارث رسیده ثروت میباشد.

شکل دو: توزیع جهانی ثروت خصوصی، نسبت ثروت خصوصی به درآمد ملی به شکل درصد در طی سالهای ۲۰۹۰–۱۸۷۰

بنابراین فقط شوک های خارجی، مانند جنگ، میتواند این انباشت را محدود کند؟

رشد میتواند پروسه تمرکز را متوازن کند. اما رشد ناچیز نمیتواند توازن زیادی ایجاد نماید. هم مارکس و هم نئولیبرالها، در مورد رشد اشتباه میکنند. مارکس انرا نادیده می گیرد، در حالی که نئولیبرالها معتقدند که آن، راه حل همه مشکلات میباشد. برای مارکس رشد فقط مربوط به انباشت سرمایه است؛ و هیچگونه افزایش خودوند و مستقلی در بهره وری وجود ندارد. تضاد منطقی سرمایه داری که توسط مارکس شناسایی شد این است که نسبت سرمایه به درآمد بطور بیانتها افزایش می یابد، و بنابراین بازده سرمایه در نهایت به صفر برسد. نظام سرمایه داری ذاتاً بی ثبات و طبیعتاً به انقلاب منجر میشود. تجربه قرن بیستم نشان میدهد که این طرح از نظر اقتصادی بیش از حد تیره و تار (و در نتیجهگیری های سیاسیاش بیش از حد مکانیکی ) است. افزایش بهره وری و رشد جمعیت (نگاه کنید به شکلهای ۳ و ۴)، این را ممکن ساخت که معادله مارکس را متوازن نموده و از سقوط حتمی بازدهی اجتناب ورزد. اما نقطه تعادل تنها میتواند در نقطه بسیار بالایی از انباشت و تمرکز ثروت صورت بگیرد، که با ارزش های دموکراتیک همساز نیست. هیچ چیزی در نظریه اقتصادی وجود ندارد که قبول سطح نابرابری در نقطه توازن را تضمین نماید؛ همچنان که وجود مکانیزمهای تثبیت خودکار هیچ تضمینی برای ایجاد یک تعادل عمومی نمی دهد.

برخی ادعا کردهاند که نرخ بازدهی سرمایه «بطور طبیعی» به سطح نرخ رشد کاهش خواهد یافت. هر چند که از نظر تاریخی هیچگونه مدرکی دال بر این موضوع وجود ندارد. در قسمت اعظم تاریخ بشری، نرخ رشد صفر بوده است، اما با وجود این بازدهی ثروت وجود داشته است–معمولا، متوسط بازدهی ۵–۴ درصد اجاره زمین بود. البته، این پایه و اساس نظم اجتماعی بود، چرا که گروهی از مردم، اشراف مالک، بر اساس این درآمد زندگی می کردند. واقعیت این است که در دراز مدت، نرخ بازدهی دارایی همیشه بالاتر از نرخ رشد بوده است؛ این بخودی خود هیچگونه مشکل منطقی را مطرح نمی کند، اما در عوض این سؤال را طرح میکند که آیا بازتولید و تقویت نابرابری که چنین نرخ بازدهی ایجاد میکند، در بستری دموکراتیک قابل قبول است.

در قرن بیستم، اعتقاد عمومی بر این بود که قدرت خردگرایی به از بین رفتن اجاره اقتصادی به مفهوم بازدهی اضافی بر اساس امتیاز موقعیت، منجر میگردد. ما این را میتوانیم در تحول زبان مشاهده کنیم. امروز «رانت» بطور سیستماتیک با «انحصار» گره خورده است. وقتی که از رئیس بانک مرکزی اروپا، ماریو دراگی، سؤال میشود که برای نجات اروپا چه باید کرد، میگوید که باید با رانتخواری مبارزه کرد؛ منظور او این است که بخشهای بسته و محافظت شده و بی رقیبی چون تاکسی و داروخانه را باید ازاد نمود، چرا که فقط رقابت میتواند رانت اقتصادی را، پاک و تمیز نماید. اما در حقیقت، این که بازدهی سرمایه بالاتر از نرخ رشد است، ربطی به انحصار ندارد و نمیتواند با رقابت بیشتر حل شود. برعکس، هر چه در بازار سرمایه، رقابت بیشتر و خالصانه تر باشد، فاصله بین نرخ رشد و بازدهی سرمایه بیشتر میگردد. نتیجه نهایی، جدایی صاحب و مالک از مدیر است. در این معنا، هدف واقعی منطق بازار، برخلاف شایسته گرایی است. هدف نهادهای بازار، تولید عدالت اقتصادی و یا تقویت ارزشهای دموکراتیک نیست؛ سیستم قیمت نیز نه محدودیت را می شناسد و نه اخلاق. این امری ضروری است که ما باید برای چیزهایی که بازار نمیتواند انجام دهد، نهادهای ویژه ای داشته باشیم. در مواقع بیش از حد زیادی این اعتقاد وجود دارد که نیروهای طبیعی رقابت و رشد، بخودی خود و بطور مداوم موقعیت های شخصی را جابجا می کند. اما در قرن بیستم، در درجه اول، جنگها بودند که گذشته را به زمین زد و در نتیجه کارتهای جدید به بازی گرفته شدند. رقابت، خود هماهنگی اجتماعی و دموکراتیک را تضمین نمیکند.

کتاب سرمایه در قرن بیست و یکم، اهمیت تاریخ اقتصادی که مستلزم همکاری با دیگر علوم اجتماعی است را مجدداً اثبات میکند.چگونه تحقیق و پژوهش میتواند خود را از سلطه تئوریهای اقتصادی ریاضی گرا، برای ایجاد چنین تحولی، آزاد سازد؟

من خود را همانقدر اجتماع دان میدانم که اقتصاددان. هنگامی که شما در حال مطالعه مسائلی چون توزیع ثروت می باشید، مرزها سیال هستند و ضرورتاً روشها باید ترکیب شوند. پس از اتمام دکترای خود در Ecole normale superieure ، من در اوایل سالهای ۱۹۹۰ در آمریکا بودم، هنگام تدریس در دانشگاه MIT و جاهای دیگر، خود رضایتی اقتصاددانان در دانشگاهها خیلی قابل توجه بود. آنها اعتقاد داشتند که روشهایشان نسبت به همکارانشان در علوم باصطلاح «نرم» مانند جامعه شناسی، تاریخ، انسان شناسی، بمراتب علمی تر میباشد. اما اغلب، «علم» انها بیشتر ایدئولوژیک بود.

اقتصاددانان نقش مهمی در ایده الیزه کردن بازار در ایلات متحده و سراسر جهان، بعد از سقوط دیوار برلین بازی کرده اند. با وجود سابقه علمی ام، من همیشه به سمت تاریخ کشیده شده ام. من، از همان ابتدا تلاش به جمعآوری اطلاعات در مورد تکامل تاریخی توزیع ثروت نمودم، چرا که در این مورد چیز کمی وجود داشت. برخلاف آنچه که گاهی اوقات شنیده میشود، اطلاعات تاریخی وجود دارند، و شما باید برای جمعآوری انها وقت صرف کنید، مثلاً به آرشیو وزارت دارایی و یا انحصار وراثت مراجعه کنید. من هیچ چیزی بر علیه تئوری ندارم، اما باید با احتیاط از ان استفاده شود: مقدار کمی تئوری میتواند بسیاری از حقایق را توضیح دهد. اما در اکثر مواقع، اقتصاددانان بر خلاف این کار می کنند. آنها فضا را با تئوری پر کرده و توهم علمی بودن را برای خود ایجاد میکنند، حتی اگر اساس واقعی انها بسیار شکننده باشد.

شما در چند جا برای بیان تغییر ماهیت نابرابری به ادبیات متوسل شده اید. در آثار بالزاک و استین، به کاراکترهای منتسب به دارایی و درآمد بطور سیستماتیک اشاره میشود؛ خوانندگان روز میدانستند که این کاراکترها چه معنی میدادند. برعکس ادبیات، این مقیاس از دست رفته است: محاسبه کمی در مورد شرایط اقتصادی کاراکترها وجود دارد. آیا نابرابریها، به نوعی از نامرئی بودن شناختی دست یافتهاند که آنها را به لحاظ اجتماعی قابل قبول تر میسازد؟

کتاب تا حد زیادی، ریشه در این ترس، که ساختارهای اجتماعی، کم کم و بدون در نظر گرفتن ما، بطور بازگشت ناپذیری تغییر کردهاند، دارد. دینامیک ها بسادگی قابل فهم نیست و یک خطر واقعی وجود دارد که روزی از خواب برخیزیم و در یابیم که جامعه حتی بیشتر از قرن نوزده نابرابر گشته است، چرا که آن، مثلا حودسری و استبداد نابرابری مطلق را با گفتمان نخبه سالاری ترکیب میکند که بر اساس آن «بازندگان» مسئول شرایط خود هستند، چرا که بهره وری آنها بسیار پایین است. پتانسیل نمایندگی این نابرابریها در ادبیات از جمله بخاطر از بین رفتن معیارهای پولی، کم شده است. در قرن نوزدهم وقتی که تورم وجود نداشت، اینها غیر قابل تغییر و بر سنگ نبشته میشد. هر خوانندهای بسرعت درک میکرد که معنی مبالغ ذکر شده در آثار بالزاک و آستین چیست. اما رشد و تورم بالای قرن بیستم، چنین معیارهایی را زدود. ارقام بسرعت کهنه میشوند و ما امروز بسختی میتوانیم حتی حقوق و دستمزد سالهای ۱۹۹۰ را با استاندارد زندگی و یا قدرت خرید خاصی ربط دهیم.

بطور کلی، ایمان جمعی به پیشرفت و افزایش استانداردهای زندگی بدین معنی است که یک امتناع و پرهیز برای تصور نابرابری در دنیای مدرن حاضر به همان اندازه قرن نوزدهم وجود دارد. البته، ما هنوز به آنجا نرسیدهایم و من نمیخواهم به فروافکندگی و فاجعه هراسی سقوط کنم. اما تحت شرایط خاصی، ممکن است این فاجعه روی دهد؛ یک کوری ارادی برای منطق دینامیک معاصر وجود دارد. مثلا، دفاتر آمار ملی، از انتشار درآمد سطح بالا و تاپ خودداری میکنند–بطور عمومی آنها بالاتر از ۹۰ صدک نمیروند، بطور رسمی این بخاطر جلوگیری از «تحریک پوپولیسم» و حسادت میباشد. با این منطق ممکن می بود گزارشی از سال ۱۷۸۸ را پیش بکشیم و بگوییم همه چیز خوب بود، چرا که اشراف فقط یک و یا دو درصد از جمعیت را تشکیل میدادند. اما در کشوری مثل فرانسه و یا انگلیس، یک درصد هنوز به معنی ۵۰۰,۰۰۰ تا ۶۰۰,۰۰۰ نفر میباشد؛ این رقم، در ایالات متحده سه میلیون نفر است. این تعداد فضای زیادی را اشغال می کنند؛ آنها یک نظم اجتماعی را می سازند. هدف تحریک حسادت نیست–تمایزات اجتماعی مشکل ساز نیستند، اگر سودی به همه برسانند. همچنانکه ماده یک اعلامیه حقوق بشر و شهروندی در سال ۱۷۸۹ روشن میسازد( «تفاوت های اجتماعی فقط بر اساس سود مشترک می تواند بنا شود»). اما آنها بایستی زمانی که در خلاف جهت منافع مشترک حرکت می کنند، تنظیم گردند.

وقتی که محققین و نهادهای عمومی در توضیح نابرابریهای موجود به شکل دقیق، شکست میخورند،این به معنی کناره گیری واقعی از مسئولیت است. این باعث ترک میدان شده،و جا را به نفع رتبه بندی ثروت توسط مجلاتی چون فوربس باز میکند، و یا گزارش ثروت جهانی که توسط بانکهای جهانی منتشر میشوند که در نتیجه آنها نقش «مولدین دانش» را نیز بخود میگیرند. اما متدهای بکار گرفته شده برای دادههای انها، تا حد زیادی مبهم باقی می ماند؛ نتایج عمدتا ایدئولوژیک، و تمجیدی هستند برای کارافرینی و خوشبختی بسیار سزاوارانه. باضافه، این واقعیت ساده که تمرکز بر روی «پانصد ثروتمند» دنیا، راهی برای سیاست زدایی موضوع نابرابری است. تعداد انقدر کم است که آن بیمعنی میشود. اینطور به نظر میرسد که نابرابریهای شدید را نشان می دهد، اما در واقعیت امر، آن تصویری آرام کننده را ترسیم می کند. نابرابریها باید به روش جامع تری درک شود. به عنوان مثال، اگر ثروت های بالاتر از ۱۰ میلیون یورو را به جای ۱ میلیارد یورو را انتخاب کنیم، آنها نسبت بسیار بزرگی از کل ثروت را تشکیل می دهند. ما نیاز به ابزار مناسب برای معرفی نابرابری داریم. جنبش ۹۹ درصدی آمریکا یکی از راههای انجام آن بود. تمرکز بر روی یک درصد ثروتمند این را ممکن میسازد که جوامع مختلف، که در حالت عادی بی شباهت بنظر میرسند، را مقایسه نمود. صحبت در مورد «مدیران ارشد» یا «رانت خوران» ممکن است دقیقتر بنظر رسند، اما این عبارات از نظر تاریخی خیلی خاص هستند.

گاهی اوقات نابرابریهای معاصر به عنوان «جنگ نسل ها» به تصویر کشیده میشود، که در آن جوانان از میراث اجتماعی خود،که بخاطر پرزایی فراوان پس از جنگ حیف و میل میشود، محروم میگردند. نظر شما در این باره چیست؟

دو توهم بزرگ در مورد نابرابریها از «سی سال با شکوه» زاده شد. اولین آن رویکرد «جنگ نسل ها» است که بر اساس آن، با افزایش امید به زندگی، دارایی به شکلی از انتقال درامد به دوران بازنشستگی تبدیل شده است. وقتی که شما جوان هستید، شما فقیر هستید، اما پس از انباشت درامد، شما هنگامی که بازنشسته میشوید، میتوانید انرا مصرف کنید. این، دیدی آرام کننده از نابرابری ثروت ارائه می دهد، از آنجا که تلقین میکند که همه فقیر هتند ولی بعداً بنوبه خود غنی خواهند شد و این به اندازه کافی مشروع است. اما آن فقط تنها بخش بسیار کوچکی از انباشت و تمرکز ثروت به حساب می اید: در واقع، نابرابری ثروت تقریبا در بین نسل ها به همان اندازه بزرگ است که در بین هر نسل؛ به عبارت دیگر، جنگ نسلها جایگزین جنگ طبقاتی نمی شود. در این مورد، یک دلیل، بعد انباشتی تمرکز است: هر کجا که انباشت و ارث ثروت وجود دارد، تمرکز شتاب می گیرد. به عنوان مثال، وقتی که شما یک آپارتمان به ارث بردهاید و نیازی به پرداخت بهره ندارید، پس انداز–و نیز انباشت ثروت– اسانتر است. پس انداز حقوق بازنشستگی نیز میتواند به آن نیز اضافه شود، به این معنا که آنها به حفظ انباشت ثروت کمک میکنند، چرا که مردم نیازی به مصرف سرمایه خود در بازنشستگی ندارند.

دومین توهم، تئوری «سرمایه انسانی» است. این مبتنی بر این است که با توسعه فن اوری، مهارت های انسانی بر کارخانجات صنعتی، ساختمانها، ماشین الات و غیره تقدم دارند؛ بیشتر و بیشتر به تخصص های فردی و کمتر و کمتر به سرمایه غیر انسانی–املاک، داراییهای مادی و مالی نیاز است. بنا بر این فرضیه، مدیران میبایستی جایگزین سهامداران می شدند. خوب، چنین اتفاقی نیافتاده است. اگر مهارت ها پیشرفت کرده اند، سرمایه غیر انسانی نیز کرده است، و رابطه بین این دو انقدر تغییر نکرده است. حتی آدم میتواند تصور کند که در اقتصاد رباتی قرن بیست و یکم، سهم سرمایه انسانی در درآمد ملی کاهش خواهد یافت. این بدان معنی نیست که بدترین حالت، اجبارا بوقوع می پیوندد، بلکه بدین مفهوم است که بازار هیچگونه مکانیزم تصحیح کننده خودکار ندارد. ما نیاز به ایجاد نهادهایی که نقش تصحیح کننده را بازی می کنند، داریم. من معتقدم که مالیات تصاعدی بر سرمایه خصوصی یکی از این مکانیزمها میتواند باشد.

شما نقش مالیات را در بخش آخر کتاب سرمایه در قرن بیست و یکم برجسته می کنید، و در آن سناریوهای مختلف برای فرار از دام بدهی، از جمله باز پرداخت، تورم و استانداردهای مختلف را بحث می کنید. بدهی، البته، یکی از عواملی است که باعث حفظ ثروتهای بزرگ وی گردد، چرا که آن، رانتخواری مالی را ایجاد می کند. چرا شما مالیات را به عنوان راه حل تشویق می کنید؟

من جانبدار هر گونه مالیات قدیمی نیستم، بلکه از یک مالیات تصاعدی بر ثروت دفاع میکنم، چرا که مناسبتر از مالیات بر درآمد برای «سرمایه داری پدرسالار» قرن بیست و یکم میباشد–اما این بدان معنی نیست که مالیات بر درآمد می بایستی ملغی گردد. مالیات بر سرمایه خصوصی برای مبارزه با نابرابریها بسیار مهم است، اما این نیز میتواند ابزارمفیدی برای حل بحران بدهی های دولتی باشد و هر کس به نسبت ثروتش به حل مشکل کمک میکند. این ایدهآل و در عین حال مشکل می باشد اما رسیدن بدان ضروری است. در قلب هر انقلاب دموکراتیک در گذشته، انقلابی مالی وجود داشته است و در آینده نیز بهبه همان صورت خواهد بود.

تورم، مالیات بر سرمایه فقراست. ان، ارزش داراییهای کوچک را کاهش می دهد–بالانس بانکی فردی–در حالی که سهام و املاک محافظت شده هستند. این بهترین راه نیست، اما اسانترین انهاست. امکان دیگر ، تحمیل دوره طولانی ریاضت است، چنانکه انگلستان برای پاک کردن بدهی خود در قرن نوزدهم انجام داد. اما آن میتواند دهه ها بطول انجامد، و در نهایت ، مقدار بیشتری برای بهره بدهی پرداخت میشود تا سرمایهگذاری در آموزش و پرورش. از بسیاری از جهات، بدهی دولتی مشکلی جعلی است: آن نمایانگر قرض از خودمان است. از نظر ثروت خصوصی، هرگز اروپا اینقدر غنی نبوده است؛ این دولتها هستند که فقیرند. بنابراین، مشکل توزیع است. این واقعیت ساده فراموش شده است. اروپا امتیازهای بزرگی دارد: مدل اجتماعی ان، استانداردهای زندگی اش؛ اروپا دارای ۲۵ درصد از تولید ناخالص داخلی جهانی است.دارای فضای جغرافیایی کافی برای تنظیم سرمایه داری به طور مؤثر است. اما، به فکر آینده خود نیست.

شما در انتخابات فرانسه در سال ۲۰۱۲ از حزب سوسیالیست فرانسه حمایت کردید و برای کمک مشورتی در بازتوزیع سیاست مالی که باید دنبال شود، اعلام آمادگی نمودید. آیا از اینکه دولت اولاند، خواستههای فدراسیون کارفرمایان را با آغوش باز می پذیرد، متعجب هستید؟

من واقعاً شگفت زده نیستم. در درجه اول، اولاند بخاطر آنکه رأی دهندگان میخواستند از شر سلفش خلاص شوند، انتخاب شد که بنوبه خود خیلی خوب بود. اما او واقعاً پلاتفرم سیاسی خاصی را دنبال نمی کرد.

شما یک طرح قانع کننده طولانی از نابرابریهای ناشی از نرخ بازدهی سرمایه که از نرخ رشد بالاتر است را ارائه می دهید. با این حال، بنظر میرسد که پیشگویی شما برای نرخ رشد اتی، ۱,۲ درصد برای اقتصادهای پیشرفته و ۵–۴ درصد برای اقتصادهای نوظهور تا سال ۲۰۳۰، و کاهش رشد جهانی تا ۱,۵ درصد تاسال ۲۰۵۰ –تا حدی براساس درک مکانیکی جبران عقب ماندگی و همگرایی باشد. واکنش شما به دیدگاه الترناتیو که نه بر همگرایی بخودی خود، بلکه دینامیک های سرمایه داری تأکید دارد: ظرفیت بیش از حد و سیستماتیک در صنایع، و نیز نرخ سود نزولی که منجر به کاهش دستمزدها و انحراف سرمایه به سوی محصولات مالی میگردد، و اینکه کاهش تقاضا فقط از طریق ایجاد اعتبارات بزرگ قابل جبران است، چیست؟

من تلاش دارم که پیشگویی خود در مورد نرخ رشد آینده، بر اساس تجزیه و تحلیل تحولات قبلی، که نتیجه پویایی و دینامیکهای سرمایه داری و رقابت است، باشد. توجه داشته باشید که کاهش نرخ رشد، محصول نه فقط همگرایی، بلکه از همه مهمتر، پایان رشد جمعیت است. این باعث آن میشود که در آینده، به احتمال زیاد شکاف ثابت و بزرگی بین نرخ بازدهی سرمایه و نرخ رشد اقتصاد وجود خواهد داشت. یک اختلاف مهم بین نتیجهگیری مارکس و نتیجهگیری من، این است که مارکس معتقد به سقوط نرخ سود بود، و بنوبه خود یک راه حل اقتصادی برای تکامل دراز مدت سیستم سرمایه داری ارائه می دهد. من اعتقاد ندارم که چنین راه حلی وجود دارد. من بر اساس شواهد تاریخی و استدلالات نظری، نتیجه میگیرم که نرخ بازدهی–که نرخ سود فقط یکی از اجزای آن است–بخوبی میتواند بطور ثابت بالاتر از نرخ رشد باشد، همچنانکه در اواخر قرن نوزده و اوایل قرن بیستم چنین بود.

آیا میتوانید بیشتر در مورد دادههای تجربی، که شما برای حمایت از ادعای خود در مورد نرخ تاریخی بازدهی–از جمله اجاره و … و نیز سود–۵ درصدی ارائه می دهید، صحبت کنید؟

دو بخش اول کتاب، به دینامیکهای سرمایه/نرخ درآمد که بطور عمده مبتنی بر حسابهای ملی تاریخی است، می پردازد. اینها بنوبه خود بر پایه منابع متنوع زیادی، از جمله سرشماری ثروت–ارزش زمین، ارزش واقعی املاک، بازار سهام سرمایه–و نیز حسابهای شرکت ها، سری های اجاره و غیره میباشد. ضمیمه انلاین کتاب، شامل منابع اولیه آنچه که من ترسیم میکنم، و نیز فایل دادههای مربوطه، که بطور عمده در فرمت اکسل هستند، میباشد.٣

شما همچنین پیشگام کاری بر دادههای مالی هستید. هر چند که این بر اساس بررسی های عادی برای مطالعه نابرابری در ثروت و درآمد میباشد، آیا دیگر اجتناب گسترده شرکتهای بزرگ از پرداخت مالیات مشکلی محسوب نمیشود؟ به همین نحو، آیا شما مطمئن هستید که دادههای شما، بطور کامل انباشت ثروت در مشارکت های تجاری، همچون منابع مالی چند تریلیون دلاری که توسط BlackRock مدیریت میشود رادر نظر میگیرد؟ هنگامی که حقوق مالکیت در اشکال پیچیده و لایه لایه است، آیا در چنین شرایطی، امکان ارزیابی زیر و یا بیش از حد انها تأثیری بر توزیع ثروت ندارد؟

دلیل اصلی نیاز به شفافیت مالی–ثبت جهانی داراییهای مالی، و همچنین مالیات تصاعدی جهانی بر سرمایه –دقیقا بخاطر انست که ما به اگاهی همگانی تری در مورد اینکه کی مالک چیست، احتیاج داریم. امروز، عدم اطمینان قابل ملاحظه ای در مورد سطح دقیق تمرکز ثروت وجود دارد، و این در خدمت تضعیف امکان داشتن بحثی آگاهانه و دموکراتیک در مورد نرخ مناسب و شکل مالیات است. من بر اساس دادههای ناقصی که جمع اوری کرده ام، فکر میکنم ما نیاز به یک مالیات تصاعدی قوی به منظور حفظ کنترل پویایی تمرکز ثروت جهانی داریم. اما در ابتدا و قبل از هر چیز، من فکر میکنم ما نیازمند شفافیت مالی بیشتر به منظور تولید حقایق قابل قبول برای عموم ، هستیم.

شما می نویسید که کاهش بی سابقه نابرابری بین سالهای ۱۹۱۴ و ۱۹۷۵ در درجه اول ناشی از شوکهای دو جنگ جهانی و اقدامهای سیاسی بدنبال آن بود. استدلال شما وزن کمی به قدرت به همان اندازه بی سابقه کار سازمان یافته در طی این دوره، در احزاب توده ای کارگری و اتحادیه های کارگری، میدهد و از خطر کمونیسم در شرق به عنوان فشاری بر سرمایه که باعث سازش آن در غرب گردید، نامی نمی برید. چه نقشی موقعیت تضعیف شده کار در افزایش نابرابریها بعد از سالهای ۱۹۸۰ بازی کرده است؟

کاهش نابرابری درآمد بین سالهای ۱۹۱۴ و ۱۹۴۵ به علت هم شوکهای جنگهای جهانی و هم اقدامهای سیاسی اتخاذ شده پس از آن بود. تغییرات سیاسی رادیکال–افزایش مالیات تصاعدی، امنیت اجتماعی، نیروی کار سازمان یافته، ، غیره –نقش بزرگی را بازی کردند. نکته مورد نظر من ، بطور ساده این است که انقلاب بلشویکی و در نتیجه آن خطر شرق، تا حد زیادی محصولات شوکهای ناشی از جنگ و رکود بزرگ بودند. قبل از سال ۱۹۱۴، هیچگونه گرایش طبیعی برای کاهش نابرابری وجود نداشت. سیستم سیاسی بطور رسمی دموکراتیک بود، اما واقعاً پاسخی برای سطح بالا و افزاینده تمرکز ثروت نداشت. کاهش نابرابری در طول قرن بیستم، عمدتا ناشی از تحولات سیاسی خشونت آمیز بود و نه دموکراسی انتخاباتی صلح امیز. من فکر میکنم این، به توضیح شکنندگی اجماعی که بعضی از نهادهای قبلی بر اساس آن ساخته شده بودند، و اینکه چرا آنها بعد از سالهای ۱۹۸۰–۱۹۷۰مورد حمله جدی قرار گرفتند، کمک میکند. سقوط کمونیسم در سال ۱۹۹۰ بوضوح به افزایش ایمان نامحدود به بازار آزاد سرمایه داری در سالهای ۱۹۹۰ و۲۰۰۰ کمک کرده است.

شما این موضوع که ایا سطح پایدار نابرابری، که شما برای باقیمانده قرن بیست و یکم پیشگویی کردهاید، باارزش های دموکراتیک سازگار است را مورد سؤال قرار میدهید. آیا شما اشکال دموکراسی، که با خونسردی افزایش نابرابری در طی چهار دهه گذشته را هدایت کرده است، را ایده– الیزه نمی کنید؟ با کاهش مشارکت در انتخابات، و همگرایی برنامه ایی مرکز–راست و مرکز–چپ، پشتیبانی فقط ۲۷ درصد از رأی دهندگان کافی است که یک دولت طرفدار بازار را به قدرت برگرداند؛ همانطور که ما در یونان می بینیم. چه دلیلی وجود دارد که فکر کنید این نظم و ترتیب در قرن بیست و یک زنده نباشد؟

من بخصوص در مورد آینده خوش بین نیستم. درسهای گذشته نشان میدهد که اختلالات خشونت آمیز اغلب نقش مهمی را بازی می کنند، و نهادهای دموکراتیک رسمی همیشه به افزایش نابرابری پاسخ نمی دهند، بویژه آنکه آنها میتوانند تحت سیطره نخبگان مالی قرار گیرند. اما من میخواهم به این باور داشته باشم که ما میتوانیم از فجایع گذشته درس بگیریم و راههای پایدار صلح آمیزی برای تنظیم پویایی سرمایه داری بیابیم.

بر گرفته از نشریه نیو لفت ریویو شماره ۸۵–فوریه ۲۰۱۴

١ توماس پیکتی، سرمایه در قرن بیست ویکم. این نوشته بر اساس مصاحبه الیس بژا و مارک–الیور پادیس با توماس پیکتی در نوامبر ۲۰۱۳ تنظیم شده است.

٢ توماس پیکتی، درآمد بالا در فرانسه قرن بیستم: نابرابری و باز توزیع، ۱۹۸۸–۱۹۰۱

٣ رجوع شود به : piketty.pse.ens.fr/capital21c